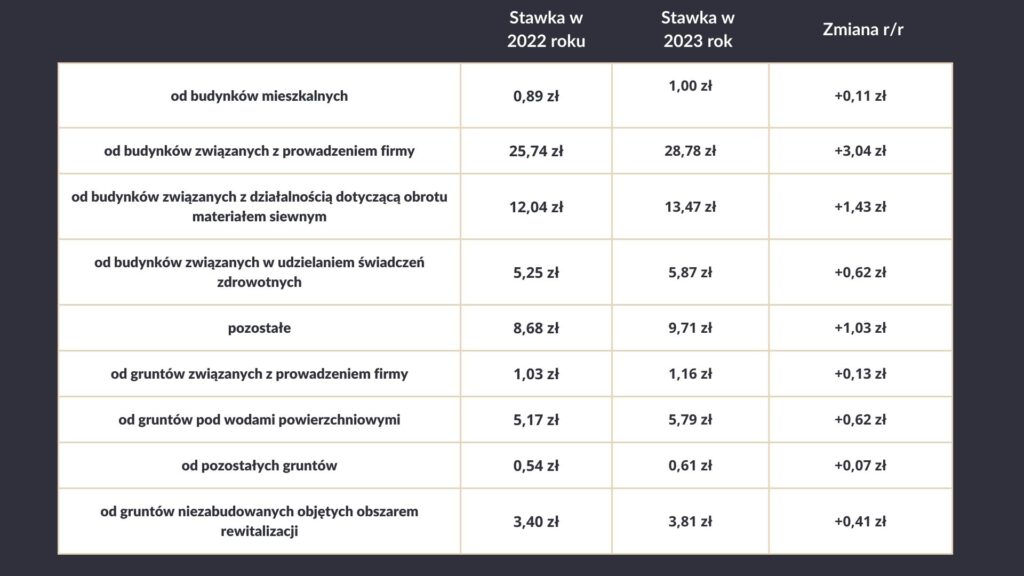

28 lipca Minister finansów Magdalena Rzeczkowska ogłosiła nowe wyższe stawki maksymalne podatków na rok 2023. Nowe podwyżki obejmą właścicieli domów i gruntów oraz przedsiębiorców posiadających budynki. Wysokość górnej granicy daniny od budynków mieszkalnych wzrośnie z 0,89 do 1 zł, czyli o 11 groszy za metr kwadratowy.

Mieszkańcy tych miast, których radni zdecydują się na podwyżkę zapłacą o 11,8% więcej. Za przykład możemy wziąć mieszkanie 45 metrów kwadratowych trzeba będzie zapłacić 45 złotych, to wzrost o 4,95 złotego.

Wykorzystując lokal w celach wykonywania działalności gospodarczej, przedsiębiorcy muszą liczyć się z podwyżkami w przypadku budynku o powierzchni 60 metrów kwadratowych, zapłacą oni kwotę 1726,8 złotych. Analogicznie jest to o 182,4 złotych więcej

Jak ustalana jest wysokość podatku od nieruchomości?

Każda gmina indywidualnie ustala wysokość takiego podatku. Dlatego wzrost stawek maksymalnych nie koniecznie musi przekładać się na opłatę w każdej miejscowości. Opłata nie może przekroczyć, wspomnianej wartości maksymalnej, jaką obwieściło Ministerstwo Finansów.

Kto jest zwolniony z podatku?

Podatek od nieruchomości można zapłacić w kasie gminy, przelewem na rachunek bankowy gminy lub u osoby, którą wyznaczyła gmina (inkasenta). Ustawa o podatkach i opłatach lokalnych przewiduje szereg zwolnień, obejmuje:

- budynki gospodarcze lub ich części: służące działalności leśnej, lub rybackiej, położone na gruntach gospodarstw rolnych, służące wyłącznie działalności rolniczej, zajęte na prowadzenie działów specjalnych produkcji rolnej,

- grunty i budynki wpisane indywidualnie do rejestru zabytków, pod warunkiem ich utrzymania i konserwacji, zgodnie z przepisami o ochronie zabytków – z wyjątkiem części zajętych na prowadzenie działalności gospodarczej,

- grunty, budynki lub ich części zajęte wyłącznie na potrzeby prowadzenia przez stowarzyszenia statutowej działalności wśród dzieci i młodzieży w zakresie oświaty, wychowania, nauki i techniki, kultury fizycznej i sportu, z wyjątkiem wykorzystywanych do prowadzenia działalności gospodarczej, oraz grunty zajęte trwale na obozowiska i bazy wypoczynkowe dzieci i młodzieży,

- grunty położone na obszarach objętych ochroną ścisłą, czynną lub krajobrazową, a także budynki i budowle trwale związane z gruntem, które znajdują się w parkach narodowych lub rezerwatach przyrody i służą bezpośrednio i wyłącznie osiąganiu celów związanych z ochroną przyrody,

- grunty stanowiące nieużytki, użytki ekologiczne, grunty zadrzewione i zakrzewione – z wyjątkiem zajętych na prowadzenie działalności gospodarczej,

- położone na terenie rodzinnego ogrodu działkowego: grunty, altany działkowe i obiekty gospodarcze o powierzchni zabudowy do 35 m2 oraz budynki, które stanowią infrastrukturę ogrodową, w rozumieniu ustawy o rodzinnych ogrodach działkowych – z wyjątkiem zajętych na prowadzenie działalności gospodarczej,

- nieruchomości lub ich części zajęte na prowadzenie nieodpłatnej statutowej działalności pożytku publicznego przez organizacje pożytku publicznego,

- uczelnie i instytuty badawcze (zwolnienie nie dotyczy gruntów, budynków itp. lub ich części zajętych na działalność gospodarczą),

- publiczne i niepubliczne jednostki organizacyjne objęte systemem oświaty oraz prowadzące je organy, w zakresie nieruchomości zajętych na działalność oświatową,

- żłobki i kluby dziecięce oraz prowadzące je podmioty, w zakresie nieruchomości zajętych na prowadzenie żłobka lub klubu dziecięcego,

- prowadzących zakłady pracy chronionej lub zakłady aktywności zawodowej, na warunkach określonych w ustawie o podatkach i opłatach lokalnych,

- przedsiębiorców o statusie centrum badawczo-rozwojowego, uzyskanym na zasadach określonych w przepisach o niektórych formach wspierania działalności innowacyjnej, w odniesieniu do przedmiotów opodatkowania (np. gruntów, budynków itp.), które zajęto na cele prowadzonych badań i prac rozwojowych.

Najnowsze komentarze